Dispokredit

Das Wichtigste auf einen Blick

- Wenn Sie Ihr Konto überziehen, gewährt Ihnen Ihre Bank einen Dispokredit. Vorausgesetzt, Sie haben einen Dispo einmalig beantragt.

- Dispokredite sind eine der teuersten Möglichkeiten, einen finanziellen Engpass zu überbrücken.

- Ist Ihr Konto länger im Minus, gibt es deutlich bessere und günstigere Alternativen, zum Beispiel eine Umschuldung.

Ein Dispokredit ist eine schnelle, bequeme und unkomplizierte Lösung, wenn es auf dem Konto mal etwas enger wird. Allerdings sollten Sie nur in absoluten Ausnahmefällen auf einen Dispo zurückgreifen und sich darum kümmern, Ihr Konto schnellstmöglich wieder auszugleichen. Denn ein Dispokredit ist eine der teuersten Möglichkeiten, einen finanziellen Engpass zu überbrücken.

Inhaltsverzeichnis

- 1Was ist ein Dispokredit?

- 2So funktioniert ein Dispokredit

- 2.1Dispo einmalig beantragen

- 2.2Disporahmen: So weit können Sie überziehen

- 2.3Dispo schnell zurückzahlen und hohe Kosten vermeiden

- 2.4Rechenbeispiel: So viel Zinsen zahlen Sie für einen Dispo

- 3Nachteile eines Dispokredits

- 4Lösung: Dispo ablösen und Zinsen sparen

- 4.1Dispokredit zu easyCredit ablösen

- 5FAQ: Häufige Fragen zum Dispokredit

Was ist ein Dispokredit?

Der Dispositionskredit, Dispo-Kredit oder einfach Dispo ist eine Kreditart, den die Bank einem Kontoinhaber gewährt. Dabei darf das Konto bis zu einer bestimmten Grenze ins Minus gehen. Im Fachjargon spricht man in dem Fall von einer eingeräumten Kontoüberziehung. Wenn Ihre Bank Ihnen einen Dispo für Ihr Girokonto zur Verfügung stellt, können Sie also auch in Zeiten, in denen es finanziell etwas enger wird, weiterhin alle Überweisungen tätigen und Rechnungen bezahlen.

Die Höhe dieses Kreditrahmens variiert und orientiert sich unter anderem an regelmäßigen Geldeingängen auf Ihr Girokonto sowie Ihrer Bonität.

So funktioniert ein Dispokredit

Dispo einmalig beantragen

Um einen Dispokredit nutzen zu können, müssen Sie diesen einmalig beantragen. Das geht ganz einfach online oder direkt über Ihren Bankberater. Wird Ihnen ein Dispo von Ihrer Bank gewährt, funktioniert die eingeräumte Überziehung ab sofort automatisch.

Sie brauchen also nicht immer wieder aufs Neue einen Dispokredit beantragen, wenn es auf dem Konto mal eng wird. Tätigen Sie eine Überweisung oder heben Sie Geld ab und Ihr Konto ist nicht ausreichend gedeckt, nehmen Sie automatisch den Dispokredit auf.

Achtung: Überziehen Sie Ihr Konto, ohne jemals einen Dispokredit beantragt zu haben, befinden Sie sich vermutlich in der geduldeten Kontoüberziehung. Diese unterscheidet sich von der eingeräumten Kontoüberziehung (= Dispokredit) darin, dass die Zinsen nochmal deutlich höher als beim ohnehin schon teuren Dispo-Kredit ausfallen können.

Disporahmen: So weit können Sie überziehen

Wie hoch der maximale Dispobetrag ist, den Ihnen Ihre Bank erlaubt, hängt von den regelmäßigen Geldeingängen auf Ihr Konto, in den meisten Fällen also von Ihrem Gehalt, und Ihrer Bonität ab.

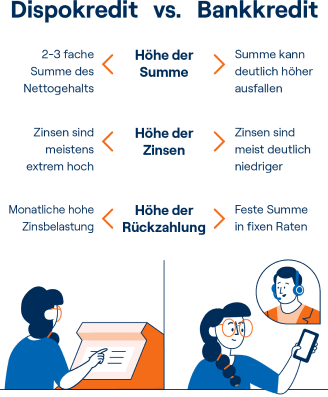

Im Durchschnitt gewähren Banken das zwei- bis dreifache Ihres Einkommens. Sollte sich Ihr Gehalt mit der Zeit erhöhen, können Sie analog dazu den Disporahmen anheben lassen.

Dispo schnell zurückzahlen und hohe Kosten vermeiden

Die Rückzahlung des Dispokredits erfolgt automatisch mit jeder Einzahlung, zum Beispiel mit dem nächsten Monatsgehalt. Anders als bei anderen Kreditarten, wie einem Sofortkredit von easyCredit, gibt es also keinen Ratenplan, nach dem Sie den Dispo in regelmäßigen monatlichen Beträgen abzahlen.

Achtung: Befürchtet die Bank, dass ein Kontoinhaber nicht mehr kreditwürdig ist – beispielsweise, weil es keine Einzahlungen mehr auf das Konto gibt – kann sie den Dispokredit jederzeit kündigen. In einem solchen Fall fordert die Bank die sofortige Rückzahlung des noch offenen Betrags zuzüglich der fälligen Zinsen ein. Meist gibt es dafür eine Frist von nur ein bis zwei Monaten.

Ein Dispokredit sollte – allein schon aufgrund der hohen Zinsen – eine absolute Ausnahme bleiben und schnellstmöglich zurückgezahlt werden.

Dispo-Alternative bei Rückzahlungs-Schwierigkeiten

Wer voraussichtlich nicht in der Lage sein wird, sein überzogenes Konto in den nächsten ein bis zwei Monaten auszugleichen, sollte sich unbedingt mit Dispo-Alternativen beschäftigen. Denn ein Dispokredit ist aufgrund der hohen Zinsen verhältnismäßig teuer und macht es Ihnen mit der Zeit immer schwerer, aus dem Minus herauszukommen.

Eine schnelle und unkomplizierte Möglichkeit ist es, einen Privatkredit aufzunehmen, um mit diesem den Dispokredit umzuschulden. Dabei nehmen Sie einen Kredit auf und nutzen den Kreditbetrag, um den Dispo sofort und auf einmal zurückzuzahlen. Im Anschluss zahlen Sie nach einem Ratenplan, den Sie exakt auf Ihre finanziellen Möglichkeiten anpassen, ganz entspannt den neuen Kredit ab.

Rechenbeispiel: So viel Zinsen zahlen Sie für einen Dispo

Die Zinsen eines Dispokredit verdienen besondere Aufmerksamkeit. Denn neben dem vermeintlichen Vorteil, dass ein Dispo besonders bequem erscheint, ist der hohe Zinssatz der entscheidende Nachteil. Dieser liegt meist irgendwo zwischen 4 und 14 %, bei den teuersten Banken in Deutschland sogar bei 16 %.

Dispo-Zinsen fallen dabei für jeden einzelnen Tag an, an dem Sie Ihr Konto überziehen. Dabei werden die genauen Zinsbeträge für jeden Tag einzeln berechnet, denn durch tägliche Einzahlungen und Abbuchung schwankt der Dispo-Betrag natürlich permanent. Auf Dauer kann das ziemlich teuer werden. Überziehen Sie beispielsweise Ihr Konto für etwas 2,5 Monate exakt 2.000 Euro, fallen für diesen Zeitraum über 55 Euro Zinsen (Zinssatz: 14 %) an. Wer regelmäßig sein Konto überziehen, bezahlt also teuer für diesen „bequemen Service“ seiner Bank.

Teurer Dispokredit oder günstiger Sofortkredit?

Aufgrund der hohen Zinsen sollten Sie auf einen Dispokredit nur im Notfall zurückgreifen und Ihr Konto schnellstmöglich wieder ausgleichen. Falls das kurzfristig mit den eigenen finanziellen Mitteln nicht machbar ist, könnte ein Sofortkredit von easyCredit genau das Richtige für Sie sein:

1. Kredit von easyCredit aufnehmen

2. Konto ausgleichen, Dispo zurückzahlen und Dispo-Zinsen auf ein Minimum senken

3. Kredit ganz entspannt nach individuellem Ratenplan zurückzahlen

Beispiel: So berechnen Sie die Zinsen für einen Dispokredit

Die Formel für die genaue Berechnung der Zinsen lautet:

(Betrag des Dispokredits x Zinssatz x Anzahl der Überziehungstage) ÷ (365 × 100) = Zinsbetrag

Mit dem folgende Beispiel können Sie möglicherweise noch leichter nachzuvollziehen, wie sich Dispozinsen berechnen.

Stellen Sie sich folgendes vor:

- Sie sind auf Ihrem Konto exakt 2.000 Euro im Minus.

- Diesen Dispokredit nehmen Sie für 75 Tage (= ca. 2,5 Monate) in Anspruch.

- Der Dispo-Zinssatz Ihrer Bank liegt bei 14 %.

| Betrag des Dispokredits | 2.000 € |

| Dauer des Dispokredits | 75 Tage |

| Dispo-Zinssatz | 14 % |

| Dispo-Zinsen für 1 Jahr (= 365 Tage) * | 2.000 € ÷ 100 % x 14 % = 280 €* |

| Dispo-Zinsen für 1 Tag | 280 € ÷ 365 Tage = 0,77 € |

| Dispo-Zinsen für 75 Tage | 0,77 € x 75 Tage = 57,75 € |

| Fällige Dispo-Zinsen in unserem Beispiel | 57,75 € |

Natürlich ist dieses Rechenbeispiel stark vereinfacht. In der Praxis wird es nicht vorkommen, dass sich der Dispo-Betrag für so lange Zeit nicht verändert. Tägliche Abbuchung sowie Einzahlungen lassen diese Summe schwanken. Für eine exakte Berechnung ist es also notwendig, die Zinsen für jeden Tag einzeln zu berechnen und die jeweiligen Zinsbeträge dann zu addieren.

Eingeräumte und geduldete Überziehung: Verschiedene Zinssätze

Ein Dispokredit ist eine eingeräumte Kontoüberziehung. Jede Überziehung, die über eine solche Vereinbarung mit der Bank hinausgeht, bezeichnet man als geduldete Überziehung. Überziehen Sie Ihr also Konto, ohne einen Dispokredit mit Ihrer Bank vereinbart zu haben, oder überziehen Sie den erlaubten Dispo-Rahmen, landen Sie automatisch in der geduldeten Kontoüberziehung.

Manche Banken verlangen dafür Zinsen, die den ohnehin schon hohen Dispo-Zinssatz (oft zwischen 4 % und 14 %) deutlich übersteigen. Teilweise geht es um Zinssätze von bis zu 20 %. Eine Kontoüberziehung wird dann richtig teuer.

Der direkte Vergleich

Die Nachteile eines Dispokredits

-

Teuer durch hohe Zinsen

Die Zinssätze für einen Dispo legen Banken individuell, meist zwischen 4 % und 14 %, fest. Durch die hohen Zinsen ist ein Dispokredit besonders teuer. Hohe Zinsen sind zudem immer eine Gefahr, sich stetig weiter zu verschulden.

-

Rückzahlung ohne Struktur

Feste Raten zur Rückzahlung gibt es beim Dispo nicht. Klingt zunächst bequem, ein fehlender Tilgungsplan kann jedoch dazu verleiten, die Rückzahlung hinauszuzögern. Dadurch zahlen Sie noch länger hohe Zinsen.

-

Überziehungszinsen noch höher

Eine ausbleibende Rückzahlung führt zu einem immer höheren Dispokredit. Überziehen Sie auch diesen Rahmen, spricht man von einer geduldeten Überziehung. Der Zinssatz hierfür ist oft nochmals höher als der Dispo-Zinssatz.

-

Bei Kündigung: Rückzahlung

Banken dürfen einen Dispo kündigen, wenn sie an der Bonität des Kunden zweifeln. Dann müssten Sie die Dispo-Summe plus Zinsen sofort begleichen. Bei einem hohen Dispo kann das große, finanzielle Probleme bedeuten.

-

Pfändungsrecht in den AGB

Etwaige Gläubiger dürfen auch einen Dispokredit pfänden, sofern der Kreditnehmer diesen genutzt hat. Bei einer Pfändung des Kontos hat der Gläubiger also auch auf die abgerufene Disposumme Zugriff.

-

Schufa-Eintrag bei Überziehung

Wer seinen vereinbarten Dispokredit nicht nur ausreizt, sondern sogar überzieht, begeht grundsätzlich Vertragsbruch. In diesem Fall müssen Sie mit einem negativen Schufa-Eintrag rechnen.

Sparen Sie sich hohe Zinsen: Jetzt Dispo ablösen

Wenn Sie mal auf einen Dispokredit zurückgreifen müssen, dann sollte das eine kurzfristige Notlösung bleiben. Sind Sie jedoch seit längerem mit hohen Summen im Minus, ist es sinnvoll, den Dispokredit mit einem günstigeren Ratenkredit abzulösen.

Man spricht in einem solchen Fall auch von Umschuldung: Sie nehmen einen Ratenkredit auf und zahlen damit den gesamten Dispo-Betrag auf einmal an Ihre Bank zurück. Das gleicht erst einmal Ihr Girokonto aus und spart Ihnen hohe Zinsen. Anschließend zahlen Sie den Ratenkredit monatlich in kleinen Teilbeträgen zurück. Wie hoch die Monatsraten sein sollen, legen Sie dabei selbst fest. So können Sie die Kreditbedingungen ganz auf Ihre finanziellen Möglichkeiten anpassen.

Vorteile einer Umschuldung

- Zinsen senken und Kosten sparen: Ratenkredite werden zu einem festen Zinssatz abgeschlossen, der oft niedriger ausfällt als bei Dispokrediten. Insgesamt werden also weniger Zinsen fällig und Sie sparen bares Geld.

- Ordnung in den eigenen Finanzen: Dank eines festen Tilgungsplans mit gleichbleibender Rate behalten Sie die Übersicht über die Rückzahlung Ihres Kredites. Jeden Monat zahlen Sie einen Teil Ihrer Schulden und einen Teil der Zinskosten ab. Auf diese Weise funktionieren Annuitätendarlehen.

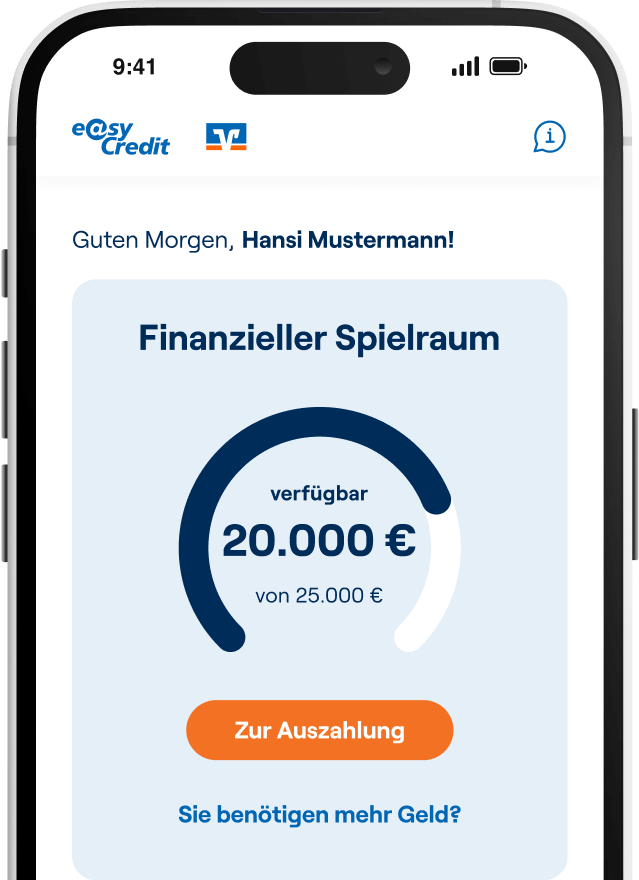

- Kredit mit Geld auf Reserve: Sollten Sie mehr Geld als nur für die Begleichung des Dispokredits benötigen, nehmen Sie direkt einen etwas höheren Kreditbetrag auf. Mit dem Finanziellen Spielraum von easyCredit können Sie sich sogar völlig kostenlos Geld für die Zukunft reservieren und jederzeit abrufen, wenn Sie es benötigen. Zinsen fallen erst an, wenn Sie sich Geld auszahlen lassen.

Dispo ablösen ohne Vorfälligkeitsentschädigung

Anders als bei vielen Kreditarten fällt bei der Ablöse von Dispokrediten keine Vorfälligkeitsentschädigung an. Sie müssen also keine Kosten befürchten, wenn Sie den Dispo von heute auf morgen komplett begleichen.

Dispokredit zu easyCredit ablösen

Wird Ihnen Ihr Dispokredit zu teuer oder brauchen Sie einen festen Tilgungsplan, um konsequent an der Abzahlung dranzubleiben, bietet easyCredit jede Menge Möglichkeiten für Sie.

Eine Umschuldung zu easyCredit ist mit Laufzeiten von 12 bis 84 Monaten möglich. Dabei können Sie Kreditsummen zwischen 1.000 und 75.000 Euro aufnehmen. Haben Sie neben der Ablöse Ihres Dispokredits also weiteren finanziellen Bedarf, können Sie auch höhere Summen beantragen.

Übrigens: Bei easyCredit können Sie sich mit dem Finanziellen Spielraum zusätzliches Geld für die Zukunft reservieren – kostenlos und unverbindlich. Ob Sie Ihre Geldreserve sofort abrufen, nur einen Teil davon oder gar nichts, entscheiden Sie allein. Zinsen fallen nur für den Geldbetrag an, den Sie sich von easyCredit auszahlen lassen.

Vorteile, wenn Sie Ihren Dispo zu easyCredit umschulden

-

Sofortauszahlung

Schnellkredit in 5 Minuten anfragen, Sofortentscheidung erhalten und Geld in Echtzeit auszahlen lassen.

-

Finanzieller Spielraum

Kostenlos zusätzliches Geld für die Zukunft reservieren – für spontane und ungeplante Ausgaben.

-

Flexibel anpassbar

Raten flexibel an Ihre finanzielle Situation anpassen und jederzeit Sondertilgungen leisten.

-

Mit App verwalten

Alles in der easyCredit+ App steuern: Geld auszahlen lassen, Kredit aufstocken, Raten anpassen und mehr.

-

Fester Zinssatz

Keine bösen Überraschungen während der Rückzahlung: Ihr vereinbarter Zinssatz bleibt über die gesamte Kreditlaufzeit bestehen.

-

Keine Zweckbindung

Kredit aufnehmen, wofür Sie möchten: Bei easyCredit ist es nicht nötig, einen Verwendungszweck anzugeben.

So funktioniert der Finanzielle Spielraum von easyCredit

Jetzt mit wenigen Klicks den eigenen finanziellen Spielraum um bis zu 75.000 Euro erweitern. Dann ganz einfach jederzeit Geld abrufen, sobald Sie welches brauchen. Zinsen fallen nur an, wenn Sie sich etwas auszahlen lassen.

Kostenlos 8.000 € finanziellen Spielraum sichern.

Davon zum Beispiel 2.000 € sofort abrufen, um den Dispokredit zurückzuzahlen.

Die restlichen 6.000 € weiterhin jederzeit auf Abruf zur Verfügung.

Erfahrungen mit easyCredit

FAQ: Häufige Fragen zum Dispokredit

-

Wirkt sich ein Dispo schlecht auf die Schufa aus?

Die Inanspruchnahme eines Dispokredits wirkt sich zunächst nicht auf die Schufa aus.

Problematisch wird es erst, wenn Bankkunden auch den Disporahmen überziehen. Dann handelt es sich nicht mehr um eine eingeräumte Überziehung, sondern um eine geduldete Überziehung. Genau genommen ist letztere ein Vertragsbruch, denn die Obergrenze des Disporahmens wurde vertraglich vereinbart.

In diesem Fall müssen Kreditnehmer mit einem negativen SCHUFA-Eintrag rechnen.

-

Wie oft kann ich den Dispo in Anspruch nehmen?

Theoretisch können Sie den Dispo so oft in Anspruch nehmen, wie Sie möchten. Es gibt keine gesetzliche Regelung, die die Anzahl der Konto-Überziehungen begrenzt. Auch Banken geben hier im Normalfall keine Richtlinie vor. Allerdings kann es sein, dass die Bank Ihren Dispokredit kündigt, wenn Zweifel an Ihrer Kreditwürdigkeit aufkommen. Zum Beispiel dann, wenn Ihr Konto sehr lange sehr hoch im Minus ist, keine Einzahlungen auf das Konto mehr verbucht werden oder sogar der Disporahmen überzogen wird.

Sollte die Bank Ihren Dispokredit kündigen, ist die gesamte Summe zuzüglich Zinsen kurzfristig zurückzuzahlen. Oft räumen Banken ihren Kunden dabei ein bis zwei Monate Zeit ein.

-

Wie lange darf man im Dispo sein?

Solange regelmäßig ausreichend hohe Einzahlungen auf Ihrem Konto eingehen, spricht grundsätzlich nichts dagegen, den Dispo über längere Zeit in Anspruch zu nehmen. Eine Verschuldung ohne festen Ratenplan und monatliche, verpflichtende Zahlungen zu begleichen, hört sich zunächst zwar stressfrei und entspannt an. Allerdings besteht insbesondere hierbei die Gefahr, die Verschuldung aus den Augen und damit die Kontrolle darüber zu verlieren. So schiebt man die Tilgung möglicherweise länger auf, als man es üblicherweise tun würde. Wer gerade einen finanziellen Engpass erlebt, schiebt die Rückzahlung auf den nächsten Monat – und anschließend immer weiter vor sich her.

Wer sich durchgehend im Dispo befindet oder den Dispo immer weiter ausreizt, könnte bei seiner Bank den Anschein erwecken, seinen Kredit nicht zurückzahlen zu können. Eine Kündigung des Dispos kann die Folge sein – dann wird der gesamte Dispo-Betrag auf einmal fällig.

-

Ohne Dispo ins Minus – geht das?

Viele Banken erlauben eine Kontoüberziehung von bis zu 100 Euro ohne Dispokredit. Wenn Sie mehr als 100 Euro überziehen, wird die Bank Ihnen Überziehungszinsen berechnen. Der Zinssatz für eine solche geduldete Kontoüberziehung kann je nach Bank allerdings nochmal höher ausfallen als beim ohnehin schon teuren Dispokredit.

Mehr zu unseren Krediten:

Weiteres Finanzwissen: