Bonität

Das Wichtigste auf einen Blick

- Bonität meint die Zahlungsfähigkeit von Privatpersonen und Unternehmen.

- Kreditgeber prüfen die Bonität beispielsweise anhand des Einkommens und der Ausgaben.

- Banken bewilligen Kredite in der Regel nur bei einer positiven Bonität.

Bonität oder Kreditwürdigkeit beschreibt die Fähigkeit, Schulden zurückzuzahlen. Seriöse Kreditgeber müssen wissen, ob Kundinnen und Kunden finanziell in der Lage sind, die monatlichen Raten zu begleichen und den Kredit abzubezahlen. Dafür prüfen Banken die Bonität. Doch welche Faktoren sind wichtig und wie können Sie Ihre Bonität verbessern?

Inhaltsverzeichnis

- 1Was ist Bonität und wann spielt sie eine Rolle?

- 2Bonität prüfen: Wie funktioniert das?

- 2.1Diese Faktoren beeinflussen die Kreditwürdigkeit

- 2.2Bonitätscheck mit der Schufa und anderen Auskunfteien

- 3Kreditentscheidung anhand der Bonität

- 4Wie kann ich meine Bonität verbessern?

- 5Vorteile, wenn easyCredit Sie als kreditwürdig einstuft

- 6So funktioniert der Kredit von easyCredit

- 7FAQ: Häufige Fragen zur Bonität

Was ist Bonität und wann spielt sie eine Rolle?

Bonität beantwortet die Frage, wie wahrscheinlich Sie einen Kredit abbezahlen können. Das interessiert vor allem die Bank, denn sie möchte die Sicherheit haben, dass Kreditnehmer die gesamte Kreditsumme mit den Zinsen in vereinbarten Monatsraten zurückzahlen können.

Auch für Sie lohnt sich eine Bonitätsprüfung – beispielsweise bei der Schufa. So verhindern Sie finanzielle Risiken, die schlimmstenfalls in einer Privatinsolvenz enden. Wer Kredite trotz schlechter Bonität aufnimmt, kann sich schnell überschulden.

Die Kreditwürdigkeit spielt auch bei anderen Verträgen eine Rolle – bei Mietwohnungen, Leasing-Angeboten, Handyverträgen, Ratenkäufen und Kreditkarten. Bonität ist immer dann wichtig, wenn Sie eine längere, regelmäßige Zahlungsverpflichtung eingehen.

Bedeutung der Bonität

Sie sind kreditwürdig, wenn…

… nach Abzug Ihrer regelmäßigen Ausgaben so viel von Ihren Einnahmen übrig bleibt, dass Sie damit auch die Kreditraten bezahlen können. Das ist der wichtigste Grundsatz für die Kreditgeber und für Sie selbst. Um die Zahlungsfähigkeit zu bestimmen, sind verschiedene Informationen von Bedeutung.

Bonität prüfen: Wie funktioniert das?

Bei Bonitätsprüfungen fragen Banken alle Kriterien ab, die für ihre Entscheidung wichtig sind, ob sie einen Kredit genehmigen oder ablehnen. Zudem fordern sie Nachweise ein, denn es reicht nicht, wenn Sie die Höhe Ihres Einkommens nur nennen – normalerweise müssen Sie das durch einen Gehaltsnachweis wie aktuelle Kontoauszüge belegen.

Sie können solche Nachweise persönlich vorlegen oder als Kopie schicken. Manchen Banken können Sie auch einen Zugriff auf Ihr Konto gewähren, sodass sie die Bonität online prüfen können.

Diese Faktoren beeinflussen die Kreditwürdigkeit

Es gibt keine gesetzlichen Vorgaben, nach denen die Bonität beurteilt wird. Kreditinstitute sind aber dazu verpflichtet, die wirtschaftlichen Verhältnisse ihrer Kunden zu prüfen und zu bewerten.

Das sind Faktoren, die häufig in die Bewertung einfließen:

- Einkommen: Wichtig ist vor allem, ob und wie lange Sie fest bei einem Arbeitgeber angestellt sind. Auch das monatliche Gehalt und mögliche zusätzliche Nebeneinkünfte sind entscheidend. Wenn Sie einen Kredit gemeinsam mit einer Partnerin oder einem Partner aufnehmen, werden beide Einkommen bewertet.

- Ausgaben: Typische Ausgaben, die die Bonität bestimmen, sind Mieten oder Ratenzahlungen für eine Baufinanzierung, Nebenkosten Ihrer Wohnung oder Ihres Hauses, eventuelle Unterhaltszahlungen und laufende Kreditverträge.

- Vermögen: Gibt es Vermögenswerte wie Wertpapiere, Immobilien und/oder Spareinlagen, die im finanziellen Notfall verfügbar wären, um die Raten weiterhin zahlen zu können?

Bonitätscheck mit der Schufa und anderen Auskunfteien

Banken verwenden auch die Informationen von Auskunfteien – also von Unternehmen, die Daten über die Kreditwürdigkeit von Privatpersonen und Organisationen sammeln, speichern und bereitstellen.

Das sind die vier größten Auskunfteien in Deutschland:

- Schufa: besitzt Daten zu ca. 68 Millionen Menschen

- Crif Bürgel: hat Daten zu ca. 56 Millionen Menschen

- Infoscore Consumer Data: bietet über 40 Millionen Informationen von 8 Millionen Personen an

- Creditreform Boniversum: erfasst ca. 120 Millionen Personendaten

Wurden Rechnungen und Kreditraten immer pünktlich bezahlt? Gibt es negative Merkmale wie Insolvenzverfahren oder offene Forderungen? Auch solche Angaben gehören dazu, wenn Banken die Bonität prüfen.

Gibt es einen Kredit ohne Schufa und Bonität?

Viele Menschen fragen sich, ob sie einen Kredit ohne Bonitätsprüfung und Schufa bekommen. Nein, eine Kreditvergabe ohne Bonitätscheck ist in Deutschland nicht erlaubt. Ja, Banken dürfen die Kreditwürdigkeit ohne die Schufa prüfen – beispielsweise mit anderen Auskunfteien. Weitere Informationen finden Sie in unserem Ratgeber „Kredit ohne Schufa“.

Bonität, Auskunftei oder Gehaltsnachweise? Franzi erklärt, was es damit auf sich hat!

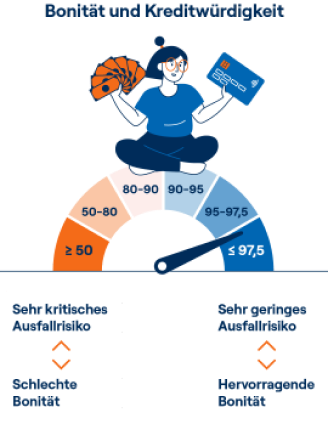

Kreditentscheidung anhand der Bonität

Wenn eine Bank alle Daten zur Zahlungsfähigkeit zusammen hat, bewertet sie die Bonität. Welche Informationen dabei am wichtigsten sind, entscheidet die Bank.

Als Ergebnis der Bonitätsbewertung trifft die Bank eine Entscheidung über die Kreditvergabe – in erster Linie, ob der Kunde überhaupt einen Kredit erhält. Bei einer positiven Bewertung stellt sich auch die Frage, wie hoch die Kreditsumme sein kann und wie hoch die Zinsen ausfallen.

Bei schlechter Bonität ist ein Kredit in der Regel nicht möglich, da die Banken ein zu hohes Risiko tragen. Aber manche Kreditgeber schlagen auf den Zinssatz eine Risikoprämie auf. Dann gilt: Je schlechter die Bonität, desto höher ist der Zinssatz und desto mehr Zinsen fallen an.

Wie kann ich meine Bonität verbessern?

Für ein finanziell sicheres Leben ist es wichtig, die eigenen Einnahmen und Ausgaben im Blick zu haben. Dann werfen einen auch ungeplante Kosten nicht gleich aus der Bahn.

Mit diesen Tipps können Sie Ihre Finanzen und damit Ihre Bonität verbessern:

- Zahlungsverpflichtungen vollständig nachkommen.

- Rechnungen spätestens bis zur Frist bezahlen.

- Kreditraten immer pünktlich zurückzahlen.

- Dauerauftrag oder Lastschriftverfahren einrichten.

Wir empfehlen wenige und sinnvoll voneinander getrennte Konten. Für die meisten finanziellen Zwecke reichen ein Girokonto, eine Kreditkarte und ein Sparkonto. Sehr häufige Wechsel des Girokontos können sich negativ auf Ihre Bonität auswirken.

Fassen Sie mehrere Kredite zusammen

Es bietet sich an, mehrere Kredite zu einem einzigen zusammenzufassen. Dadurch können Sie Ihre Zahlungsverpflichtungen besser überblicken und meist Zinsen sparen.

Zudem kann es die Bonität verbessern, da das Zusammenfassen dafür sorgt, dass Sie laufende Kredite auf einmal abbezahlen. Und jeder aufgenommene und vollständig zurückgezahlte Kredit wirkt sich positiv auf die finanzielle Zuverlässigkeit und somit auf die Kreditwürdigkeit aus.

Erzeugt die Abfrage der Kreditwürdigkeit einen Schufa-Eintrag?

Eine Kreditanfrage bei easyCredit wirkt sich nicht auf die Schufa aus. Das ist nicht selbstverständlich, weil Kreditanfragen oft für 12 Monate gespeichert werden. Für Sie ist das ein großer Vorteil, denn je mehr Anfragen dieselbe Person stellt, desto negativer kann sich das auf die Bonität auswirken.

Vorteile, wenn easyCredit Sie als kreditwürdig einstuft

Bei uns können Sie einfach, schnell und transparent einen Privatkredit anfragen. Nach einer sofortigen Bonitätsprüfung erhalten Sie direkt eine Entscheidung, ob und in welcher Höhe ein Kredit möglich ist.

-

Sofortauszahlung

Schnellkredit in 5 Minuten anfragen, sofort eine Entscheidung bekommen und Geld spätestens am 3. Werktag erhalten.

-

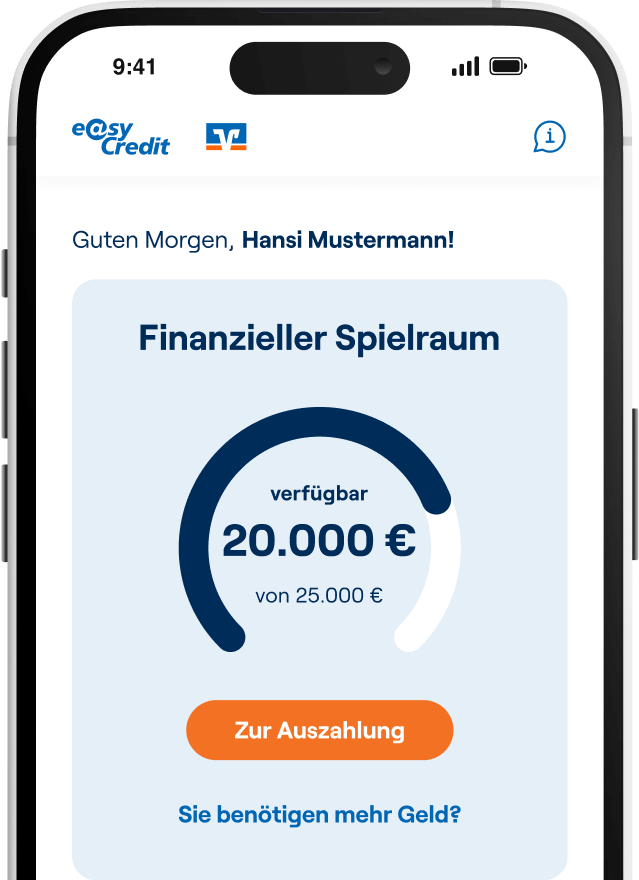

Finanzieller Spielraum

Kostenlos zusätzliches Geld für spontane und ungeplante Ausgaben in der Zukunft reservieren.

-

Flexibel anpassbar

Raten flexibel an Ihre finanzielle Situation anpassen und auf Wunsch jederzeit Sondertilgungen leisten.

-

Mit App verwalten

Alles bequem in der easyCredit+ App steuern: Geld auszahlen lassen, Kredit je nach Bonität aufstocken, Raten anpassen und mehr.

-

Fester Zinssatz

Keine bösen Überraschungen während der Rückzahlung: Ihr vereinbarter Zinssatz bleibt über die gesamte Kreditlaufzeit bestehen.

-

Keine Zweckbindung

Geld verwenden, wofür Sie möchten: Bei easyCredit müssen Sie keinen Verwendungszweck angeben.

So funktioniert der Kredit von easyCredit

-

Unkomplizierte Anfrage

Wunschbetrag und Laufzeit wählen, Antrag ausfüllen und sofort erfahren, ob Sie kreditwürdig sind.

-

Finanzieller Spielraum

Bei entsprechender Bonität zusätzliches Geld für die Zukunft reservieren, wenn Sie möchten.

-

Sekundenschnelle Auszahlung

Sie bekommen Ihr Geld oft noch am selben Tag – spätestens am 3. Werktag.

Erfahrungen mit easyCredit

FAQ: Häufige Fragen zur Bonität

-

Was ist die Bonität?

Bonität beziehungsweise Kreditwürdigkeit bezieht sich darauf, wie zahlungsfähig eine Person oder ein Unternehmen ist. Bei Krediten geht es vor allem darum zu ermitteln, ob Kunden die monatlichen Raten voraussichtlich bis zum Ende der Kreditlaufzeit bezahlen können.

-

Wie wird die Bonität geprüft?

Kreditgeber erfragen alle für sie wichtigen Informationen, um über eine Kreditanfrage zu entscheiden. Dafür holen sie sich die Daten von den Personen oder Unternehmen, die einen Kredit anfragen, und von Auskunfteien wie der Schufa.

-

Welche Faktoren entscheiden über die Kreditwürdigkeit?

Wenn Sie einen Kredit anfragen, ist es normalerweise besonders wichtig, ob Sie in einem festen Arbeitsverhältnis sind und wie viel Sie verdienen, welche regelmäßigen Ausgaben Sie haben und ob Sie über Vermögenswerte wie Immobilien und/oder Wertpapiere verfügen.

-

Bekommt man einen Kredit bei negativer Bonität?

Eine schlechte Bonität stellt für die Kreditgeber ein hohes Risiko dar, weil es dann wahrscheinlicher ist, dass die Kunden ihren Zahlungsverpflichtungen nicht nachkommen können. Daher vergeben Banken in der Regel nur Kredite, wenn die Bonitätsprüfung positiv ausfällt.

Mehr zu Unseren Krediten:

Weiteres Finanzwissen:

Wir sind für Sie da

Am Telefon

Wir sind Montag – Freitag von 8 bis 17 Uhr gerne für Sie erreichbar.

Im Online Chat

Natürlich können Sie uns alle Anliegen auch direkt per Chat mitteilen.

Per E-Mail

Füllen Sie unser Kontaktformular aus und wir melden uns bei Ihnen.